Le démembrement, qu’est-ce que c’est ? Découvrez dans cet article les principaux aspects de cet outil patrimonial.

Le démembrement est un mécanisme juridique qui consiste à séparer le droit de propriété d’un bien (la pleine propriété) en deux parties : la nue-propriété et l’usufruit. Ces droits seront dès lors exercés par deux (ou plusieurs) personnes différentes.

Le mécanisme du démembrement peut s’appliquer à des biens de différentes natures : immobilier (le plus classique) ou financier (parts de société, portefeuille titres, contrat de capitalisation, …).

Le démembrement a une durée : soit viagère, soit fixée à l’avance. Au terme du démembrement, le nu-propriétaire obtiendra la pleine propriété du bien, sans aucun frottement fiscal.

Le nu-propriétaire possède le bien immobilier (transmission par testament, ou autre). Il n’en a en revanche ni l’usage (occupation), ni la jouissance (perception de revenus issus du bien), ces derniers étant réservés à l’usufruitier.

Le nu-propriétaire disposera de la jouissance du bien immobilier à l’extinction de l’usufruit. C’est à dire au décès de l’usufruitier, dans la majorité des cas. Le nu-propriétaire récupère alors la pleine propriété du bien, sans payer de droits de succession ou de donation.

En fonction des accords passés avec l’usufruitier, le nu propriétaire pourrait avoir à sa charge les grosses réparations.

L’usufruitier a le droit d’utiliser le bien (l’habiter) et d’en percevoir des revenus (loyers). Il veillera à la bonne conservation du bien, et réalisera toutes les réparations d’entretien. Il assurera l’intégralité des frais, impôts et charges qui incombent normalement au propriétaire.

Le bénéficiaire d’une donation est redevable des droits de donation, dont le montant est calculé sur la valeur des biens qui lui ont été donnés.

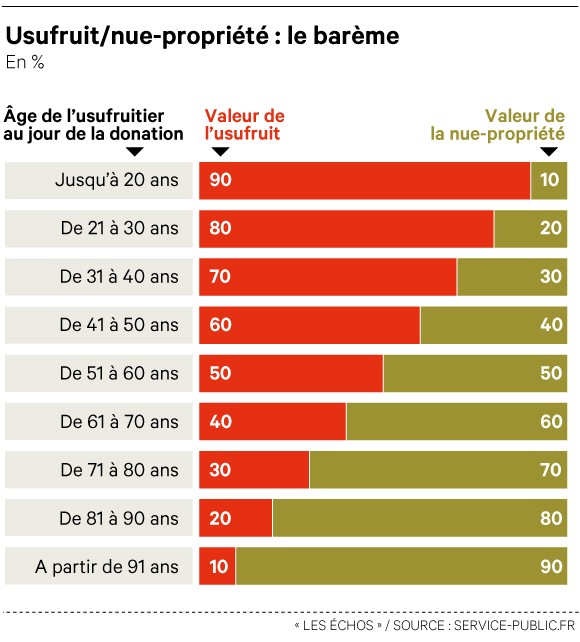

Dans la cadre de la transmission de la nue-propriété, la valeur de la donation est calculée en fonction de l’âge de l’usufruitier au jour de la donation. Ainsi, seule une quote-part de la valeur totale du bien immobilier (défini par l’article 669 du Code Général des Impôts) est retenue du point de vue fiscal.

Par ailleurs, le Code Général des Impôts prévoit un abattement d’un montant de 100.000 € lors de la transmission du patrimoine en ligne directe (parents/enfants). Cette transmission se réalisera soit au décès du propriétaire, soit de son vivant lors d’une donation. L’abattement sur donation en ligne directe est renouvelable tous les 15 ans, par parent et par enfant. Cet abattement est fractionnable, et peut être réparti sur plusieurs biens (dans la limite de 100.000 € sur 15 ans).

Retrouvez plusieurs exemples chiffrés en fin d’article.

La donation de la nue-propriété avec conservation de l’usufruit viager et/ou successif (au profit du conjoint survivant) doit être réalisée par acte authentique validé par votre notaire.

Si l’usufruitier souhaite vendre le bien immobilier démembré, il ne peut le faire qu’avec l’accord du nu-propriétaire. A cet effet, trois solutions sont envisageables :

Si l’usufruitier est redevable de l’IFI (Impôt sur la Fortune Immobiliere), le bien immobilier démembré reste taxable pour sa valeur en pleine propriété.

Vous être le propriétaire d’un appartement en station estimé à 50.000 euros, et vous souhaitez transmettre à votre enfant. Vous avez entre 51 et 60 ans. Vous n’avez pas encore utilisé l’abattement sur donation en ligne directe de 100.000 euros, renouvelable tous les 15 ans.

La donation standard de votre appartement impliquerait aucun droit de donation mais vous priverait de sa jouissance. Vous consommez la moitié (soit 50.000 €) de votre abattement sur donation en ligne directe de 100.000 euros.

Valeur en pleine propriété : 50.000 euros

Montant de l’abattement sur donation en ligne directe utilisé : 50.000 euros

La donation de la nue propriété de votre appartement se réalisera sans aucun droit de donation et vous permet de conserver sa jouissance (occupation et/ou revenus). Vous consommez un quart (soit 25.000 €) de votre abattement sur donation en ligne directe de 100.000 euros.

Valeur en pleine propriété : 50.000 euros

Valeur de la nue-propriété imposable : 25.000 euros (50 % de 50.000 €)

Montant de l’abattement sur donation en ligne directe utilisé : 25.000 euros

Vous être le propriétaire d’un appartement en station estimé à 100.000 euros, et vous souhaitez transmettre à votre enfant. Vous avez entre 51 et 60 ans. Vous n’avez pas encore utilisé l’abattement sur donation en ligne directe de 100.000 euros, renouvelable tous les 15 ans.

La donation standard de votre appartement impliquerait aucun droit de donation mais vous priverait de sa jouissance. Vous consommez la totalité de votre abattement sur donation en ligne directe de 100.000 euros.

Valeur en pleine propriété : 100.000 euros

Montant de l’abattement sur donation en ligne directe utilisé : 100.000 euros

La donation de la nue propriété de votre appartement se réalisera sans aucun droit de donation et vous permet de conserver sa jouissance (occupation et/ou revenus). Vous consommez la moitié (soit 50.000 €) de votre abattement sur donation en ligne directe de 100.000 euros.

Valeur en pleine propriété : 100.000 euros

Valeur de la nue-propriété imposable : 50.000 euros (50% de 100.0000 euros)

Montant de l’abattement sur donation en ligne directe utilisé : 50.000 euros

Vous être le propriétaire d’un appartement en station estimé à 150.000 euros, et vous souhaitez transmettre à votre enfant. Vous avez entre 51 et 60 ans. Vous n’avez pas encore utilisé l’abattement sur donation en ligne directe de 100.000 euros, renouvelable tous les 15 ans.

La donation standard de votre appartement impliquerait des droits de donation de l’ordre de 8.500 euros et vous priverait de sa jouissance. Vous consommez la totalité de votre abattement sur donation en ligne directe de 100.000 euros.

Valeur en pleine propriété : 150.000 euros

Montant de l’abattement sur donation en ligne directe utilisé : 100.000 euros

La donation de la nue propriété de votre appartement se réalisera sans aucun droit de donation et vous permet de conserver sa jouissance (occupation et/ou revenus). Vous consommez ¾ (soit 75.000 €) de votre abattement sur donation en ligne directe de 100.000 euros.

Valeur en pleine propriété : 150.000 euros

Valeur de la nue-propriété imposable : 75.000 euros (50% de 150.0000 euros)

Montant de l’abattement sur donation en ligne directe utilisé : 75.000 euros

Vous être le propriétaire d’un appartement en station estimé à 250.000 euros, et vous souhaitez transmettre à votre enfant. Vous avez entre 51 et 60 ans. Vous n’avez pas encore utilisé l’abattement sur donation en ligne directe de 100.000 euros, renouvelable tous les 15 ans.

La donation standard de votre appartement impliquerait des droits de donation de l’ordre de 28.500 euros et vous priverait de sa jouissance. Vous consommez la totalité de votre abattement sur donation en ligne directe de 100.000 euros.

Valeur en pleine propriété : 250.000 euros

Montant de l’abattement sur donation en ligne directe utilisé : 100.000 euros

La donation de la nue propriété de votre appartement se réalisera avec des droits de donation limités à 3.500 euros et vous permet de conserver sa jouissance (occupation et/ou revenus).

Valeur en pleine propriété : 250.000 euros

Valeur de la nue-propriété imposable : 125.000 euros (50% de 250.0000 euros)

Montant de l’abattement sur donation en ligne directe utilisé : 100.000 euros

Vous êtes le propriétaire d’un appartement en station estimé à 250.000 euros, et vous souhaitez transmettre à votre enfant. Vous avez entre 41 et 50 ans. Vous n’avez pas encore utilisé l’abattement sur donation en ligne directe de 100.000 euros, renouvelable tous les 15 ans.

La donation standard de votre appartement impliquerait des droits de donation de l’ordre de 28.500 euros et vous priverait de sa jouissance. Vous consommez la totalité de votre abattement sur donation en ligne directe de 100.000 euros.

Valeur en pleine propriété : 250.000 euros

Montant de l’abattement sur donation en ligne directe utilisé : 100.000 euros

La donation de la nue propriété de votre appartement se réaliserait sans aucun droit de donation et vous permettrait de conserver sa jouissance (occupation et/ou revenus). Vous consommez la totalité de votre abattement sur donation en ligne directe de 100.000 euros.

Valeur en pleine propriété : 250.000 euros

Valeur de la nue-propriété imposable : 100.000 euros (40% de 250.0000 euros)

Montant de l’abattement sur donation en ligne directe utilisé : 100.000 euros

Comprendre dans le détail les spécificités juridiques, fiscales et patrimoniales du démembrement, en maîtriser les impacts et bénéficier au mieux de ses atouts requiert l’accompagnement d’un spécialiste.

Ces informations vous sont communiquées par Affiniski et son partenaire, le Cabinet GIRAUDON & ASSOCIES, gestionnaire en patrimoine. Informations en vigueur à la date du 10/04/2019.